7 Min. di lettura

Introduzione L’ipotesi di mercato efficiente (EMH, Efficient Market Hypothesis) rappresenta uno dei concetti fondamentali della finanza moderna....

Il trading quantitativo si riferisce a un metodo che si basa su dati misurabili e confrontabili. Nel mondo del trading, affermazioni generiche come “se succede l’evento A, allora avverrà l’evento B” non sono sufficienti. Queste affermazioni devono essere accompagnate da numeri e prove concrete. I mercati finanziari sono in continua evoluzione, e ciò che potrebbe funzionare oggi potrebbe non funzionare domani. Pertanto, è fondamentale basarsi su dati solidi per valutare se una strategia stia ancora funzionando o se sia necessario modificarla.

Il trading quantitativo segue i principi del metodo scientifico, in cui i risultati devono essere verificabili e riproducibili da chiunque. L’idea alla base è che, se vengono fornite le stesse condizioni iniziali, chiunque dovrebbe ottenere gli stessi risultati. Questo garantisce trasparenza e affidabilità, soprattutto quando si tratta di prendere decisioni finanziarie importanti.

Il backtesting è un processo chiave nel mondo del trading quantitativo. Si tratta di simulare una strategia di trading su dati storici per vedere come si sarebbe comportata nel passato. Questo consente ai trader di verificare se una strategia è robusta e potenzialmente redditizia. Quando si discute una strategia con altri professionisti, è comune presentare un backtest dettagliato insieme ai criteri utilizzati per valutare la strategia. Grazie all’open source e a linguaggi di programmazione come Python, i trader possono personalizzare il processo di backtesting e il modo in cui analizzano le performance. Ad esempio, possono scegliere quali metriche utilizzare per valutare una strategia. Inoltre, possono decidere come gestire la distribuzione dei trade tra periodi di “in-sample” (quando i dati sono utilizzati per ottimizzare la strategia) e “out-of-sample” (quando i dati non sono stati utilizzati per ottimizzare la strategia, ma solo per testarla).

Negli ultimi anni, molti professionisti del trading hanno abbandonato i software di trading commerciali in favore di soluzioni open source, come Python. Questo perché il trading quantitativo richiede una conoscenza approfondita dei numeri, e Python consente di personalizzare e ottimizzare ogni aspetto del processo di backtesting e analisi delle performance. Questo strumento consente ai trader di modificare facilmente il processo di backtesting e il report delle performance, adattandoli alle proprie esigenze. La comunità open source è un aspetto fondamentale di questo approccio, poiché consente agli utenti di condividere le proprie versioni personalizzate e migliorare continuamente gli strumenti disponibili.

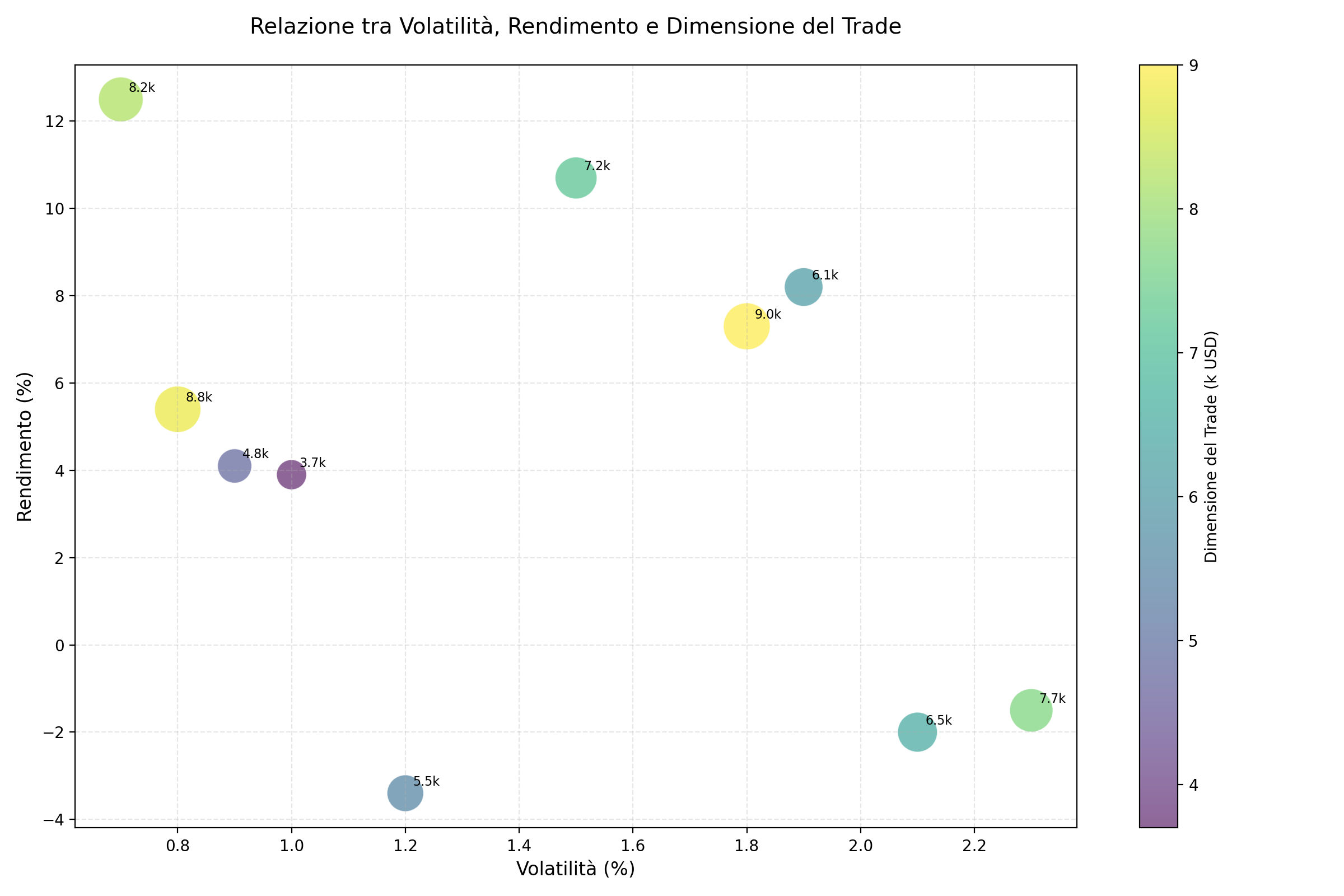

Per comprendere meglio come funziona una strategia quantitativa, possiamo esaminare un esempio basato sul future dell’oro. Si tratta di una strategia di “breakout“, che si concentra sull’identificazione di livelli di prezzo critici. Quando il prezzo supera uno di questi livelli, la strategia entra in una posizione long (acquisto). Questo tipo di strategia è stata utilizzata per anni come base per sviluppare molte altre strategie simili. Dopo aver applicato questa strategia ai dati storici del future del gold, è possibile generare un report di performance. Questo report fornisce informazioni dettagliate su come la strategia si è comportata nel tempo, utilizzando una serie di metriche chiave.

Un report di performance deve contenere diverse metriche che aiutano a valutare la robustezza di una strategia di trading. Alcune delle più importanti includono:

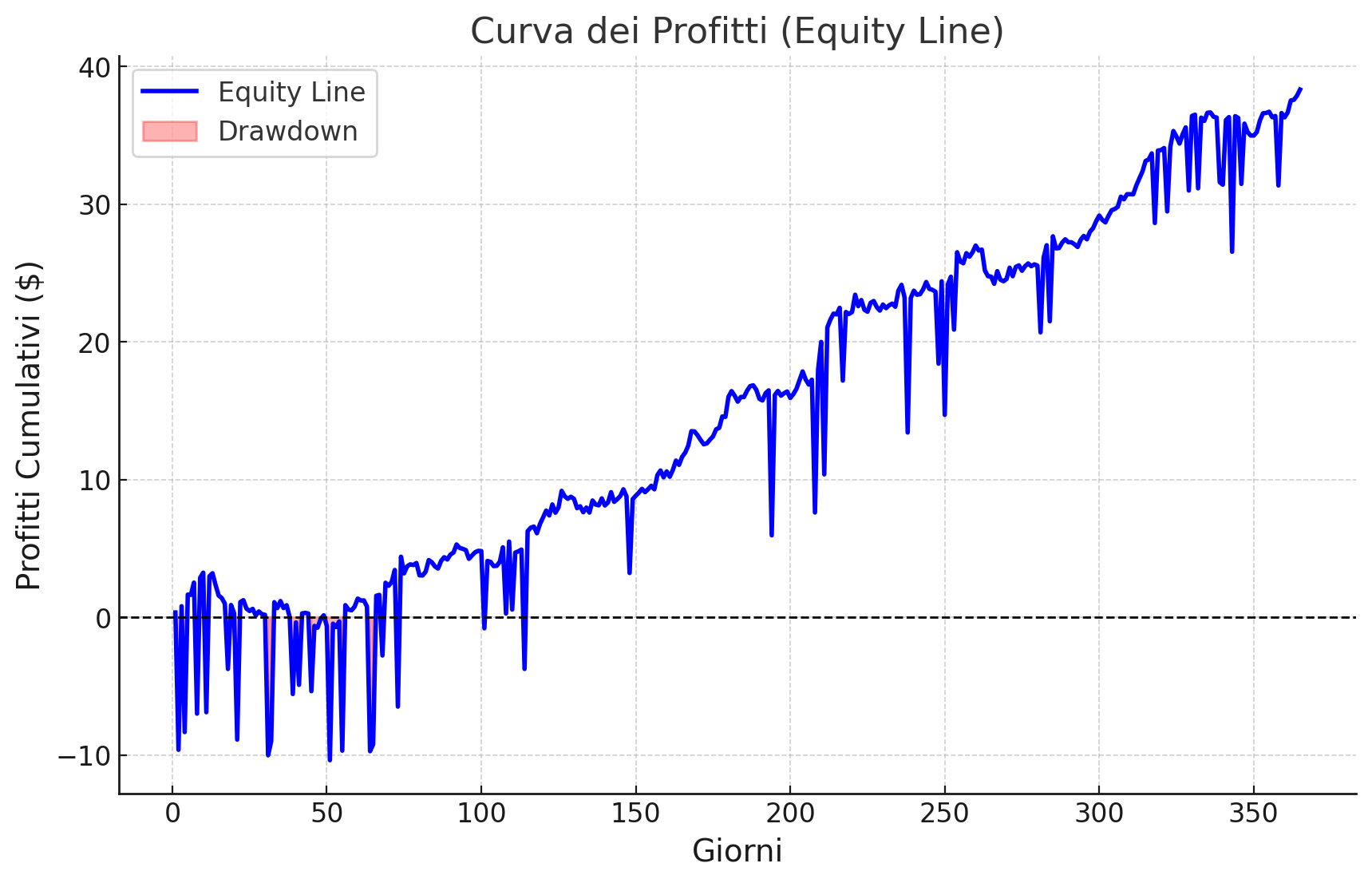

Il drawdown è una metrica cruciale nel trading algoritmico. Il massimo drawdown rappresenta la perdita più grande che una strategia ha subito rispetto al suo massimo precedente, e può essere un indicatore chiave per valutare la sostenibilità della strategia. Un vecchio detto di Wall Street recita: “Il peggior drawdown è sempre quello che deve ancora arrivare”. Cioè questo detto sottolinea l’importanza di monitorare costantemente questo parametro. Un altro indicatore importante è l’average drawdown, che rappresenta la correzione media che un trader deve affrontare. Questo dato è spesso più utile del massimo drawdown, poiché riflette meglio la sofferenza media che si può aspettare nel seguire una strategia. Oltre ai valori nominali, è importante considerare i livelli percentuali di drawdown e i periodi in cui si sono verificati i maggiori picchi negativi. Questi dati possono essere utili per identificare i punti deboli della strategia e apportare le necessarie modifiche.

Dopo aver analizzato le metriche numeriche, è utile visualizzare le curve risultanti dal backtest. Ad esempio, una curva dei profitti (equity line) può mostrare i momenti in cui la strategia ha raggiunto nuovi massimi. Questo aiuta a comprendere meglio l’andamento della strategia nel tempo. Inoltre, è importante esaminare i dati numerici del drawdown, sia in termini monetari che percentuali. Questo consente di osservare come le proporzioni dei picchi di drawdown cambino nel tempo e di valutare la performance della strategia da diverse prospettive.

Il trading quantitativo si distingue per il suo approccio scientifico e per il fatto che è basato su dati concreti, consentendo ai trader algoritmici di valutare i trading system in modo informato e verificabile. Le metriche di valutazione, come il CAGR, il Calmar Ratio, il Sortino e lo Sharpe Ratio, il Profit Factor, e la percentuale di trade vincenti, forniscono una panoramica approfondita della robustezza di una strategia. Tuttavia, il drawdown, in particolare il massimo e l’average drawdown, emerge come uno degli indicatori più critici per comprendere il rischio e la sostenibilità nel tempo di una strategia di trading. Questo processo di monitoraggio e revisione continua è essenziale per mantenere una strategia efficace e redditizia. Infine, l’importanza della comunità open source e della personalizzazione non può essere sottovalutata.

Disclaimer grafici realizzati con AI

I grafici presenti in questo articolo sono generati con l’ausilio di un’intelligenza artificiale e sono concepiti esclusivamente a scopo illustrativo e didattico. I dati rappresentati non fanno riferimento a situazioni, eventi o performance reali, bensì a scenari ipotetici e plausibili.

Tali contenuti non devono essere interpretati come consulenza finanziaria, raccomandazione di investimento o indicazione di performance future. Si invita il lettore a effettuare una valutazione autonoma e a rivolgersi a professionisti qualificati prima di prendere qualsiasi decisione finanziaria.

La responsabilità per l’uso dei contenuti presenti è interamente a carico dell’utente.

Introduzione L’ipotesi di mercato efficiente (EMH, Efficient Market Hypothesis) rappresenta uno dei concetti fondamentali della finanza moderna....

Introduzione La teoria del Random Walk, o “passeggiata casuale”, è un concetto che ha suscitato molte discussioni...

Introduzione Trading algoritmico o discrezionale? Questa è una delle domande più frequenti e dibattute nel mondo del...

© Copyright Amico Bot –2022-25

Privacy Policy – Termini e Condizioni – Cookie Policy

Privacy policy | Terms & Conditions | Cookie policy

© Copyright Amico Bot – 2022-25

Contattaci