Introduzione

I mercati finanziari, con la loro complessità e volatilità, possono essere considerati come un sistema in cui gli operatori, con orizzonti temporali e informazioni differenti, interagiscono. La teoria che si occupa di esplorare la complessità dei mercati finanziari, è la “Ipotesi frattale dei mercati” meglio nota in inglese come “Fractal Markets Hypothesis (FMH)”. In questo articolo, per comodità, utilizzeremo spesso l’acronimo inglese FMH. La FMH sostiene che i dati delle serie temporali dei prezzi degli asset possano mostrare proprietà simili a quelle dei frattali.

Che cos’è un frattale

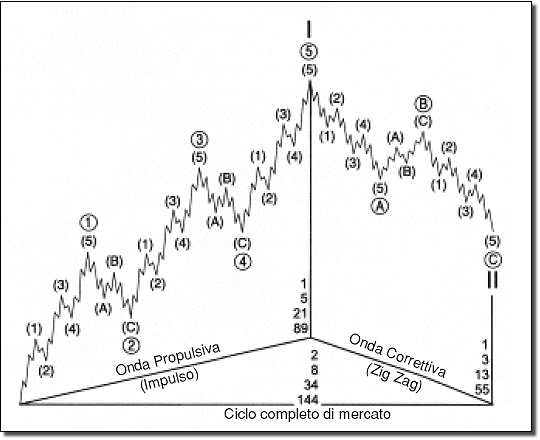

Un frattale è un oggetto geometrico che si ripete nella sua forma, allo stesso modo, su scale diverse, e dunque ingrandendo una qualunque sua parte si ottiene una figura simile all’originale. Questi motivi frattali sono presenti in natura, nell’arte e anche nei mercati finanziari. Applicando questo concetto ai mercati finanziari, l’analisi frattale suggerisce che i movimenti dei prezzi delle azioni possano seguire modelli simili su periodi di tempo diversi. Questo fenomeno può essere interpretato come una sorta di “auto somiglianza” nei comportamenti di mercato, il che significa che gli stessi modelli possono emergere a diverse scale temporali. Per i trader, riconoscere tali modelli frattali può essere utile per prevedere possibili inversioni di tendenza o punti di svolta nei mercati finanziari, fornendo un ulteriore livello di astrattezza dell’analisi tecnica nella valutazione delle dinamiche di trading.

La natura frattale dei mercati finanziari: cos’è e come funziona.

La “Natura Frattale dei Mercati Finanziari” è una teoria che si concentra sull’idea che i prezzi di mercato seguano modelli frattali, cioè strutture geometriche che si ripetono su diverse scale. Questa teoria è stata sviluppata da Edgar E. Peters nel suo libro del 1994, “Fractal Market Analysis: Applying Chaos Theory to Investment and Economics“. La FMH riconosce la presenza di irrazionalità e asimmetrie informative nei mercati finanziari.

Punti chiave della natura frattale dei mercati finanziari

- Crisi di mercato: la FMH suggerisce che l’incertezza elevata sul mercato può portare a crisi e crolli improvvisi. Questo accade quando cambiano gli orizzonti temporali e le informazioni degli investitori.

- Proprietà frattali dei prezzi: i prezzi di mercato esibiscono proprietà frattali nel tempo. Tali proprietà possono essere disturbate da cambiamenti negli insiemi di informazioni e negli orizzonti temporali degli investitori.

- Differenze in fasi di mercato rialzista o ribassista: la teoria distingue profondamente tra mercati rialzisti e ribassisti. Durante periodi ribassisti, i problemi possono emergere quando uno shock improvviso porta a un’incertezza elevata tra gli investitori a lungo termine, spingendoli verso orizzonti temporali più brevi.

Teoria del Caos, Frattali e Mercati

Inquadrando i movimenti di mercato nella teoria del caos, la FMH spiega la volatilità utilizzando il concetto di frattali. I frattali, come già detto, sono forme geometriche frammentate che possono essere suddivise in parti che replicano la forma del tutto. Nel contesto dei mercati finanziari, i sostenitori di questa teoria affermano che i valori degli asset seguano modelli frattali. Questo concetto forma la base per un tipo di analisi tecnica in cui i prezzi delle azioni sembrano muoversi in modelli che si replicano nelle diverse scale temporali. L’analisi frattale implica che i movimenti degli asset si ripetano su diverse scale temporali. La FMH studia gli orizzonti temporali degli investitori, il ruolo della liquidità e l’impatto delle informazioni attraverso il ciclo economico.

Limitazioni dell’ipotesi frattale dei mercati

Nonostante i suoi contributi teorici, la FMH presenta alcune limitazioni significative. La più evidente riguarda la difficoltà nel quantificare e utilizzare concretamente la teoria. Decidere la durata del “modello frattale” da ripetere per proiettare la direzione del mercato è un problema critico. La ricorsività intrinseca dei frattali in un ciclo infinito rende difficile stabilire quando iniziare e su quale scala operare. Inoltre, è complicato prevedere con precisione il periodo di ripetizione, anche se è probabilmente strettamente legato all’orizzonte temporale degli investimenti. È importante notare che nella pratica i mercati non si ripetono in modo identico, introducendo ulteriori sfide nell’applicazione pratica.

Indicatore Frattale

Dal concetto di frattale è nato l’indicatore frattale. L’indicatore frattale si basa su un semplice pattern di prezzo che è spesso osservato nei mercati finanziari. L’indicatore isola i potenziali punti di inversione su un grafico dei prezzi e fornisce i punti essenziali per identificare l’esistenza di un pattern. Poiché i frattali si verificano con una altissima frequenza e molti dei segnali non sono punti di ingresso affidabili, i frattali vengono di solito filtrati utilizzando altre forme di analisi tecnica. I frattali potrebbero anche essere utilizzati con altri indicatori, come i punti pivot o i livelli di ritracciamento di Fibonacci.

Fondamenti della teoria dei mercati frattali

Nel periodo successivo alla crisi finanziaria del 2008, molte teorie economiche tradizionali sono state messe in discussione per la loro incapacità di spiegare le anomalie di mercato. La FMH, all’interno del quadro della teoria del caos, fornisce una comprensione più sfumata dei mercati. Durante le crisi, si verifica una dominanza di un orizzonte temporale sugli altri, causando cambiamenti nella liquidità e nella stabilità di mercato.

Ruolo della liquidità

La liquidità di mercato, che rappresenta la facilità di acquistare e vendere titoli senza un impatto significativo sui prezzi, è cruciale nella FMH. Durante le crisi, la liquidità diminuisce mentre gli investitori si uniformano, rifiutandosi di prendere posizioni opposte. L’FMH sottolinea l’importanza dell’informazione nel determinare gli orizzonti temporali e la liquidità. Nei mercati stabili, gli investitori condividono informazioni, ma durante le crisi, le percezioni cambiano, causando instabilità.

Conclusione

Concludendo, la natura frattale dei mercati finanziari, offre una prospettiva innovativa sull’andamento dei prezzi degli asset. La teoria sottolinea l’importanza della “auto somiglianza” nei comportamenti di mercato, evidenziando come i modelli frattali possano emergere su diverse scale temporali. La crisi di mercato è identificata come un momento critico, in cui l’incertezza elevata può portare a crolli improvvisi, alterando le informazioni e gli orizzonti temporali degli investitori. La teoria dei mercati frattali, formulata nel contesto della teoria del caos, ha contribuito a sfidare le tradizionali teorie economiche, offrendo un quadro più ricco per comprendere le dinamiche dei mercati finanziari. La liquidità, la percezione delle informazioni e gli orizzonti temporali degli investitori giocano ruoli cruciali, soprattutto durante periodi di crisi. In definitiva, la FMH rappresenta un’ulteriore tappa nell’analisi dei mercati finanziari, sottolineando la complessità e l’interconnessione di fattori che influenzano le decisioni degli operatori. La sua comprensione può arricchire le strategie di trading e di investimento, fornendo un approccio più completo alla valutazione delle dinamiche di mercato.