6 Min. di lettura

INTRODUZIONE L’analisi Montecarlo è un metodo statistico che permette di valutare le possibili variabili di una strategia...

L’ipotesi di mercato efficiente (EMH, Efficient Market Hypothesis) rappresenta uno dei concetti fondamentali della finanza moderna. Si tratta di una teoria che sostiene che i prezzi degli asset riflettano sempre tutte le informazioni disponibili, rendendo impossibile ottenere rendimenti superiori alla media in modo consistente. Esploreremo in dettaglio cos’è la EMH, quali sono i suoi principali livelli di efficienza, i suoi punti di forza e le sue criticità. Inoltre, analizzeremo come questa teoria influisce sul trading automatico e sugli investimenti.

L’EMH è stata formalizzata dall’economista Eugene Fama nel 1970 e afferma che i mercati finanziari sono “informationally efficient”, ovvero che i prezzi degli asset riflettono sempre tutte le informazioni disponibili. Questo significa che nessun investitore può ottenere un vantaggio sistematico sfruttando informazioni pubbliche o private.

La teoria si basa su tre assunti principali:

Esistono diversi studi che confermano l’efficienza del mercato:

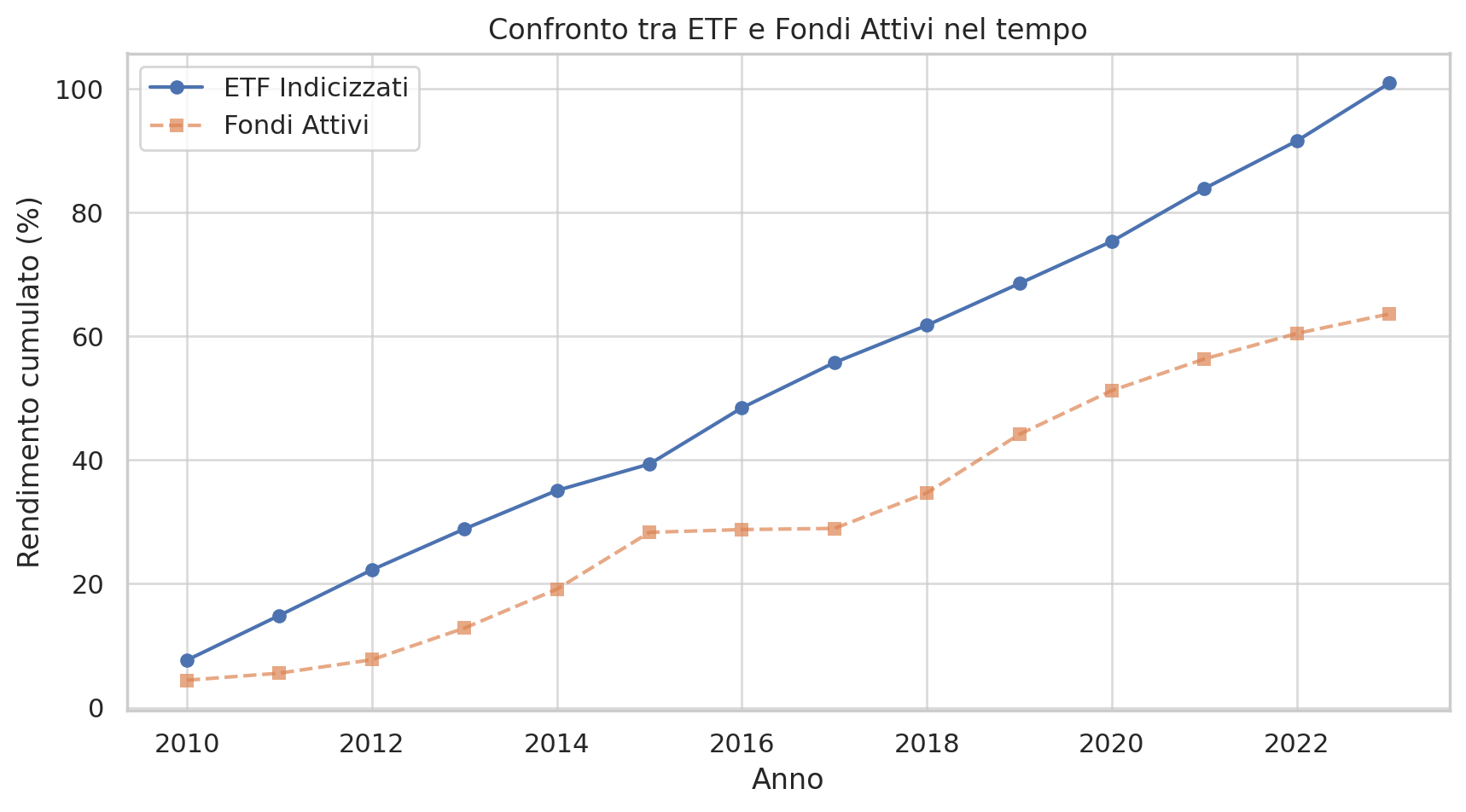

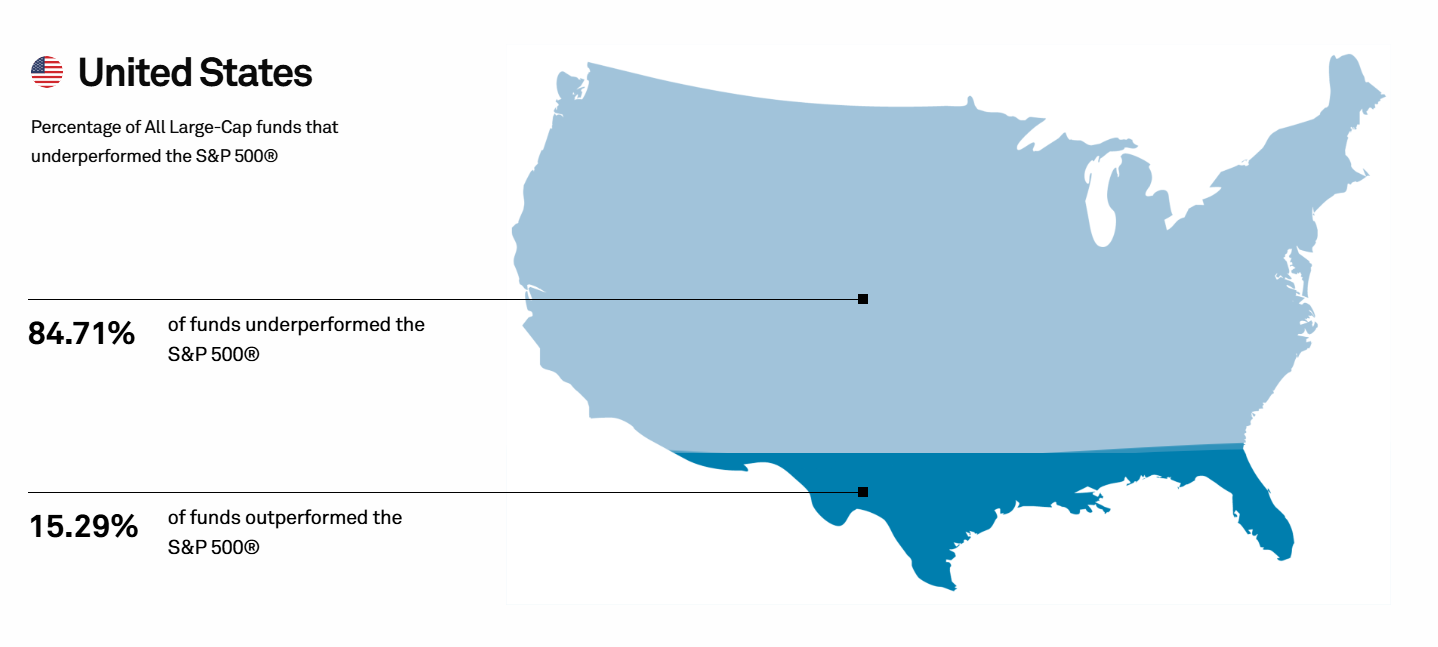

Un esempio concreto dell’efficienza del mercato è rappresentato dai risultati dei fondi comuni di investimento. Secondo le statistiche, oltre il 90% dei gestori attivi non riesce a superare i rendimenti dell’indice di riferimento nel lungo periodo. Questo dimostra quanto sia difficile ottenere rendimenti superiori e suggerisce che, nella maggior parte dei casi, l’approccio passivo – ovvero investire in ETF e fondi indicizzati – porti a risultati migliori. Diversi studi accademici, incluso il rapporto SPIVA di S&P, confermano che oltre l’80% dei fondi attivi hanno sottoperformato rispetto agli ETF indicizzati nel lungo periodo, rafforzando ulteriormente l’ipotesi di efficienza del mercato.

L’efficienza del mercato si manifesta anche nel modo in cui i prezzi delle azioni reagiscono agli annunci aziendali importanti, come gli utili trimestrali o le fusioni e acquisizioni. Gli studi dimostrano che i prezzi si adeguano quasi immediatamente alle nuove informazioni, rendendo difficile per gli investitori trarre vantaggio prima che il mercato le incorpori completamente. Questo principio vale anche nel settore delle criptovalute, dove eventi come regolamentazioni, attacchi hacker o annunci di partnership strategiche portano a movimenti istantanei di prezzo. I casi studio dimostrano che il mercato integra rapidamente le nuove informazioni. Ad esempio, quando una società annuncia risultati finanziari sopra le aspettative, il prezzo delle sue azioni sale quasi istantaneamente, impedendo agli investitori di sfruttare questa informazione per ottenere profitti anormali.

Nonostante il supporto teorico e empirico, la EMH presenta alcune debolezze:

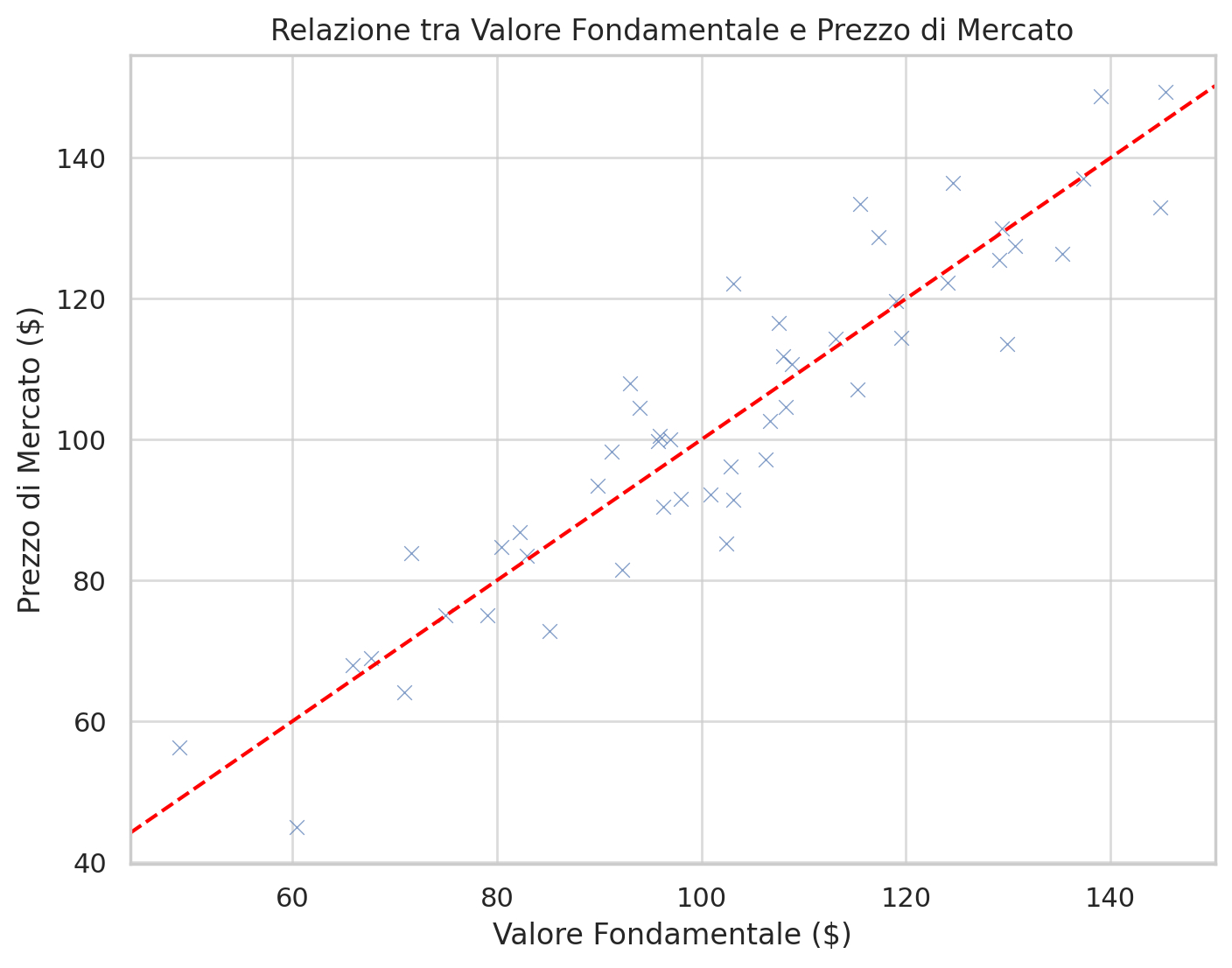

Alcuni investitori, come Warren Buffett, hanno dimostrato che è possibile battere il mercato utilizzando strategie di value investing e analisi fondamentale. Tuttavia, questi successi sono rari e difficili da replicare, e spesso si basano su un approccio di lungo termine. Anche l’analisi comportamentale può offrire spunti utili per il trading, identificando situazioni in cui il mercato reagisce in modo eccessivo o inefficiente a determinate notizie o eventi. In questi casi, gli algoritmi possono trarre vantaggio da correzioni di prezzo previste.

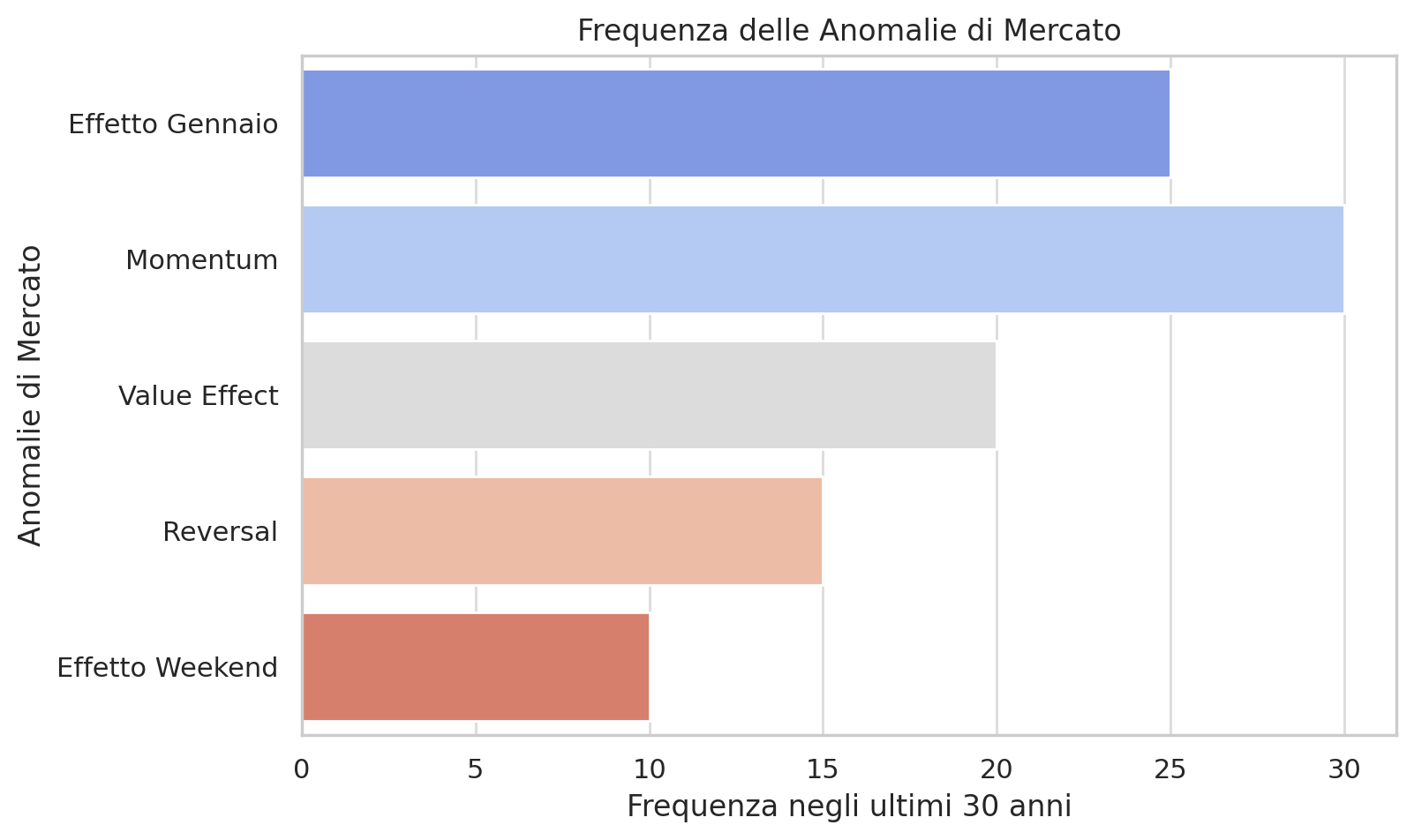

Un approccio che ha mostrato risultati promettenti è il momentum trading, che si basa sull’acquisto di asset che hanno mostrato una forte performance recente. Secondo alcuni studi, questa strategia potrebbe sfruttare un’anomalia di mercato derivante dall’effetto psicologico degli investitori. Le strategie algoritmiche basate sull’intelligenza artificiale rappresentano un’altra sfida all’ipotesi di mercato efficiente. Questi modelli utilizzano grandi quantità di dati per identificare pattern ripetitivi nei mercati e prevedere movimenti futuri, spesso riuscendo a ottenere un vantaggio rispetto agli investitori tradizionali. Un’altra strategia che sembra sfidare l’ipotesi di mercato efficiente è quella dell’arbitraggio statistico, usata dai fondi. Questo approccio sfrutta inefficienze di brevissima durata attraverso operazioni ad alta frequenza, dimostrando che alcuni investitori ben attrezzati possono guadagnare profitti in modo sistematico.

Se l’ipotesi di mercato efficiente (EMH) fosse totalmente vera, allora l’analisi tecnica e l’analisi fondamentale sarebbero inutili. Tuttavia, molti trader continuano a ottenere profitti sfruttando inefficienze di breve periodo. Nel caso del trading algoritmico, l’uso di modelli avanzati e intelligenza artificiale può aiutare a identificare inefficienze che sfuggono agli investitori tradizionali. Questo approccio è particolarmente diffuso tra i fondi e le istituzioni finanziarie, che dispongono di risorse tecnologiche avanzate.

Inoltre, gli investitori a lungo termine potrebbero adottare strategie basate su fattori economici e ciclici, combinando analisi fondamentale e dati macroeconomici per individuare opportunità di crescita sostenibile. Un’altra implicazione riguarda la gestione del rischio. Se il mercato è efficiente, allora la diversificazione rimane la strategia più efficace per ridurre il rischio di portafoglio. Gli investitori dovrebbero quindi adottare un asset allocation bilanciato per massimizzare i rendimenti a lungo termine senza esporsi a rischi eccessivi.

In definitiva, l’ipotesi di mercato efficiente (EMH) rappresenta un concetto centrale nella finanza moderna, influenzando profondamente sia il trading algoritmico che gli investimenti in generale. Se il mercato fosse completamente efficiente, sarebbe praticamente impossibile ottenere rendimenti superiori alla media senza assumersi rischi aggiuntivi. Nonostante ciò, numerose evidenze empiriche suggeriscono che esistano inefficienze di mercato che alcuni algoritmi, attraverso strategie mirate, riescono a sfruttare con successo.Tuttavia, è fondamentale sottolineare che il successo nel trading algoritmico richiede dedizione, scelta consapevole e ben ponderata degli algoritmi ed anche un approccio molto disciplinato. Alla luce di queste considerazioni, l’ipotesi di mercato efficiente continua a essere un punto di riferimento nel dibattito finanziario, offrendo spunti di riflessione per trader algoritmici e studiosi di economia.

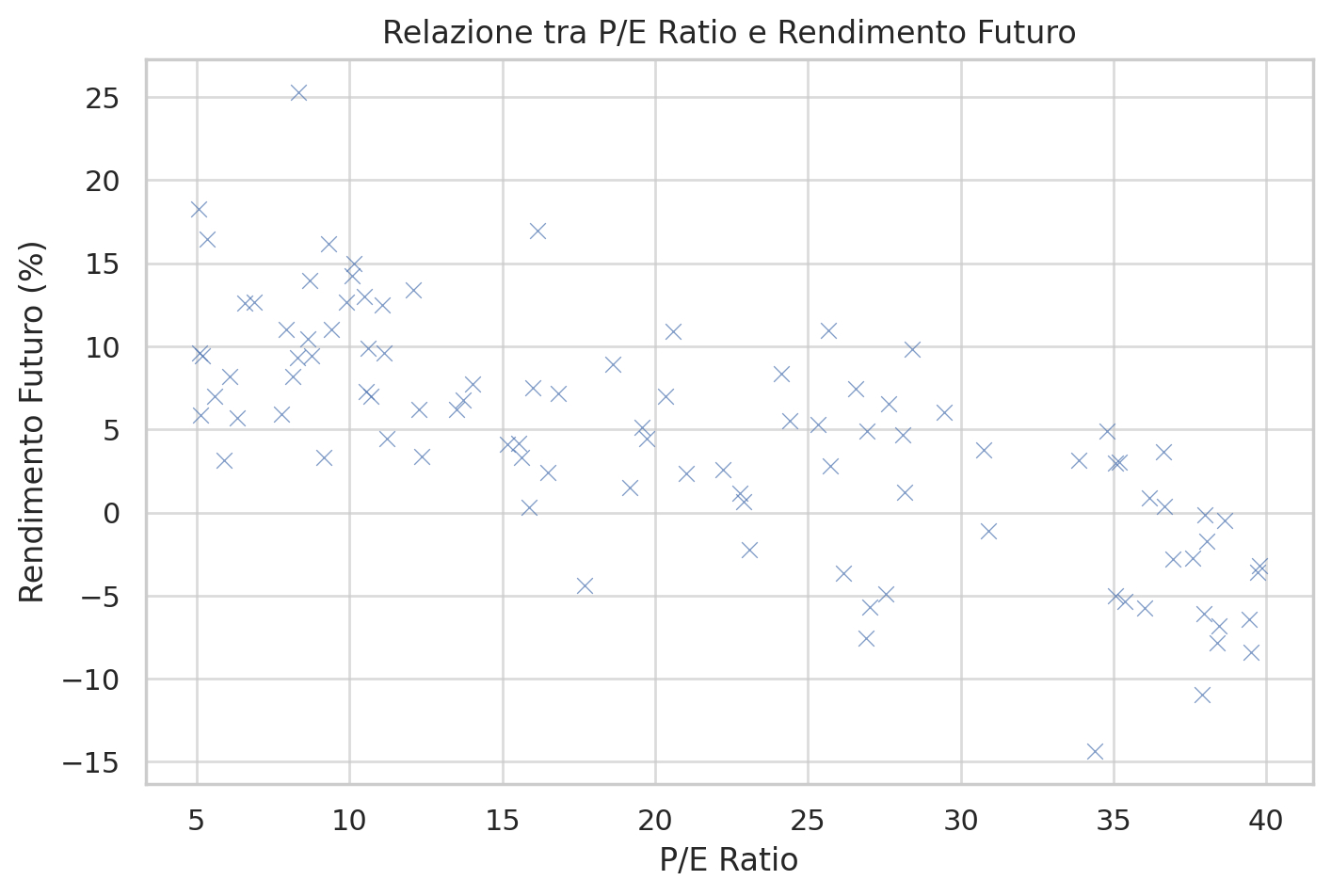

Disclaimer grafici realizzati con AI

I grafici presenti in questo articolo sono generati con l’ausilio di un’intelligenza artificiale e sono concepiti esclusivamente a scopo illustrativo e didattico. I dati rappresentati non fanno riferimento a situazioni, eventi o performance reali, bensì a scenari ipotetici e plausibili.

Tali contenuti non devono essere interpretati come consulenza finanziaria, raccomandazione di investimento o indicazione di performance future. Si invita il lettore a effettuare una valutazione autonoma e a rivolgersi a professionisti qualificati prima di prendere qualsiasi decisione finanziaria.

La responsabilità per l’uso dei contenuti presenti è interamente a carico dell’utente.

INTRODUZIONE L’analisi Montecarlo è un metodo statistico che permette di valutare le possibili variabili di una strategia...

Introduzione L’ipotesi di mercato efficiente (EMH, Efficient Market Hypothesis) rappresenta uno dei concetti fondamentali della finanza moderna....

Introduzione La teoria del Random Walk, o “passeggiata casuale”, è un concetto che ha suscitato molte discussioni...

© Copyright Amico Bot –2022-25

Privacy Policy – Termini e Condizioni – Cookie Policy

Privacy policy | Terms & Conditions | Cookie policy

© Copyright Amico Bot – 2022-25

Contattaci