Introduzione

Una delle tecniche più utilizzate nell’analisi tecnica è l’individuazione di pattern grafici. Tali pattern forniscono ai trader i punti di ingresso e di uscita con un determinato un vantaggio statistico. Questi pattern grafici sono altamente soggettivi e non tutti i trader identificano nel grafico gli stessi pattern. Oggi la sfida principale dell’intelligenza artificiale applicata al trading è quella di identificare correttamente tali pattern. L’addestramento tramite il machine learning permette agli algoritmi di trovare un vantaggio statistico nell’utilizzo di tali pattern di prezzo.

Cosa sono i pattern di prezzo nell’analisi tecnica

I pattern grafici di prezzo, anche chiamati figure di prezzo, sono delle formazioni grafiche che si manifestano nel grafico a candele. Attraverso queste formazioni grafiche, è possibile comprendere se il trend subirà un cambiamento. Spesso, i pattern vengono confermati dalla rottura di supporti e resistenze che si situano in prossimità del pattern stesso. La rottura di tali supporti e resistenze fornisce un’ulteriore conferma del vantaggio statistico di aprire una posizione. I pattern di inversione più comuni sono:

- Testa e spalle rialzista

- Testa e spalle ribassista

- Doppio o Triplo massimo

- Doppio o Triplo minimo

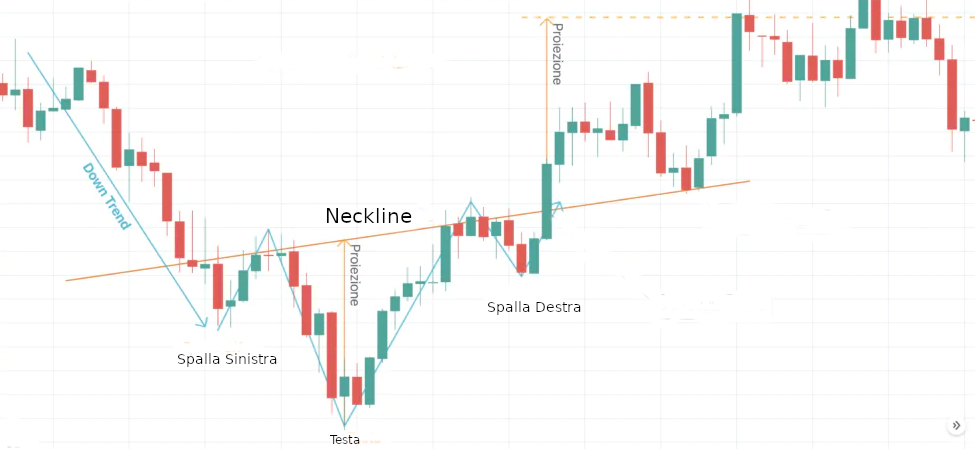

Descrizione del pattern Testa e Spalle

- Fase Iniziale: il pattern inizia con una trend ben definito, al rialzo o al ribasso. La fase iniziale è caratterizzata da un picco chiamato “spalla sinistra”, seguito da un breve declino dei prezzi.

- Punto Intermedio: successivamente, la tendenza rialzista riprende con un nuovo picco più alto chiamato “testa”.

- Questo picco è solitamente più elevato rispetto alla spalla sinistra.

- Fase Finale: dopo la formazione della testa, i prezzi subiscono un secondo declino, formando il “collo” del pattern.

- La fase finale consiste nella creazione della “spalla destra”, che è un picco simile alla spalla sinistra.

- Livello di Supporto: il “collo” o “neckline” del pattern funge da livello di supporto critico. E’ una linea che unisce il minimo della spalla destra con quello della spalla sinistra. La rottura al di sotto di questo livello indica la validità del pattern e la probabile inversione della tendenza.

- Obiettivo di Prezzo: una stima dell’obiettivo di prezzo per la nuova tendenza può essere ottenuta misurando la distanza dalla testa al collo e riportando tale distanza dal punto di rottura del livello di supporto al take profit.

Descrizione dei pattern Doppio Massimo, Doppio Minimo, Triplo Massimo e Triplo Minimo

Utilizzeremo la descrizione del Doppio Massimo in quanto gli altri pattern sono simili e si differenziano solo per poche caratteristiche:

- Fase Iniziale: il pattern inizia con un trend rialzista. Durante questa fase, si forma un picco significativo (massimo) nel prezzo.

- Ritiro Intermedio: dopo il primo massimo, i prezzi ritracciano temporaneamente.

- Secondo Massimo: successivamente, i prezzi tornano a salire creando un secondo picco vicino al primo. Il secondo massimo è generalmente prossimo al livello del primo.

- Livello di Supporto: la linea che collega i minimi tra i due picchi forma un “collo” o “neckline” che funge da livello chiave. La rottura al di sotto di questo livello indica la validità del Doppio Massimo e la probabile inversione della tendenza.

- Conferma: la conferma si verifica quando i prezzi scendono sotto il livello di supporto, indicando il completamento del pattern.

Il triplo massimo si differenzia dal doppio massimo, perché presenta, verso l’alto, tre picchi invece che due. Analogamente il triplo minimo si differenzia dal doppio minimo, perché presenta tre picchi invece che due, ovviamente verso il basso.

Come vengono riconosciuti i pattern di prezzo dagli algoritmi

Programmare expert advisor basati sulla ricognizione di pattern di prezzo è abbastanza complicato. Difatti essi si differenziano molto, sia per il numero di candele da cui sono composti, sia dai livelli che lo costituiscono, anche se in effetti il pattern grafico è lo stesso. Ed è qui che entrano in gioco il machine learning e le reti neurali. I passaggi per l’implementazione dell’algoritmo sono diversi:

- Il primo passaggio è l’addestramento dell’algoritmo di machine learning di una serie abbastanza ampia di pattern grafici, denominata database.

- Dopodiché si lascia che le reti neurali, addestrate dall’algoritmo di machine learning, lavorino su un set di dati storici abbastanza ampio. Il fine di questo passaggio è far sì che l’algoritmo impari ad identificare i pattern grafici. A questo punto l’algoritmo dovrà decidere quando attivare il trade. Questo secondo addestramento è chiamato “funzione di attivazione”. Tale passaggio è il più delicato in quanto si può riscontrare l’overfitting in entrambe le tipologie di addestramento

- Il risultato di questa analisi dovrà essere analizzato dallo sviluppatore in modo da accertare eventuali errori di identificazione e di attivazione. Le reti neurali riescono a riconoscere moltissimi pattern utilizzando diversi tipi di dati che dovranno essere scremati. L’obiettivo finale di questo passaggio, non è quello di avere i pattern con maggiore probabilità di win rate e di rischio rendimento, bensì quello di comprendere e selezionare quali sono i pattern che si vuole che l’algoritmo riscontri in futuro.

Il paragrafo successivo tratterà della vera e propria ottimizzazione.

Ottimizzazione di un trading system che opera con i pattern di prezzo

Una volta sviluppato l’algoritmo che andrà ad operare sul mercato, esso dovrà essere ulteriormente ottimizzato. Il processo di ottimizzazione di un expert advisor basato sulla ricognizione di pattern può comprendere diverse parametri:

- Orario di entrata nel trade

- Il giorno in cui il trade viene aperto

- Lo stop loss che viene applicato

- Il rischio rendimento

- La volatilità

- Numero di trade effettuati ogni mese

- Numero di trade perdenti di fila

- Numero di trade vincenti di fila

- Gestione del rischio

Per l’ottimizzazione di ogni singolo parametro verrà utilizzata preferibilmente l’ottimizzazione Walk-Forward che consente, anche in questa fase, di minimizzare il rischio di overfitting.

Conclusione

In conclusione, l’applicazione dell’intelligenza artificiale nel trading, focalizzata sull’identificazione e analisi di pattern grafici, rappresenta una significativa evoluzione nell’approccio tecnico ai mercati finanziari. L’uso di algoritmi di machine learning, attraverso l’addestramento su ampi database di pattern grafici, permette il riconoscimento di tali formazioni. La successiva fase di ottimizzazione del trading system, che considera parametri quali orario di entrata, stop loss, rischio rendimento e gestione del rischio, aggiunge un livello ulteriore di configurazione dell’algoritmo. L’integrazione tra intelligenza artificiale e ottimizzazione avanzata, rappresenta una prospettiva promettente per migliorare la precisione e l’efficacia delle strategie di trading automatico basate su pattern di prezzo. Tuttavia, è fondamentale sottolineare l’importanza di monitorare attentamente il funzionamento del sistema, affinando costantemente gli algoritmi al fine di adattarli alle dinamiche del mercato e garantire quindi risultati consistenti nel tempo.